コロナ禍の中でも順調に史上最高値を更新し続けるアメリカ株。このアメリカ株の絶好調っぷりに影響され、S&P500に投資する方が増えています。

S&P500は日本の日経平均株価のようなもので、アメリカの代表的な上場企業500社を表す株価指数です。

S&P500に連動するインデックスファンドは人気があり、「S&P500に投資し続ければ将来安泰」「なんで日本株よりもリターンの高いS&P500に投資しないの?」「まだS&P500に投資してないの?」と煽られる始末です。あまりにも煽りが酷いので、煽り耐性のない方はイチコロでしょう。

しかしこのS&P500、本当に「将来も安泰」「リターン最強」なのでしょうか?

今回はS&P500連動型のインデックスファンドに投資する際の注意点、S&P500の弱点(欠点)について解説しました。

結論から言うと、S&P500は最強ではありません。投資に絶対は存在しないのですから、当然ですね。

S&P500の弱点1:マイナスになる年もある

S&P500は2000年代に入ってからのS&P500は非常に優秀なリターンを出しており、特にこの10年間のリターンには目を見張るものがあります。

しかしこのリターンの高さは、ここ最近、ほんの十数年間の成績を切り取って強調しているだけにすぎません。

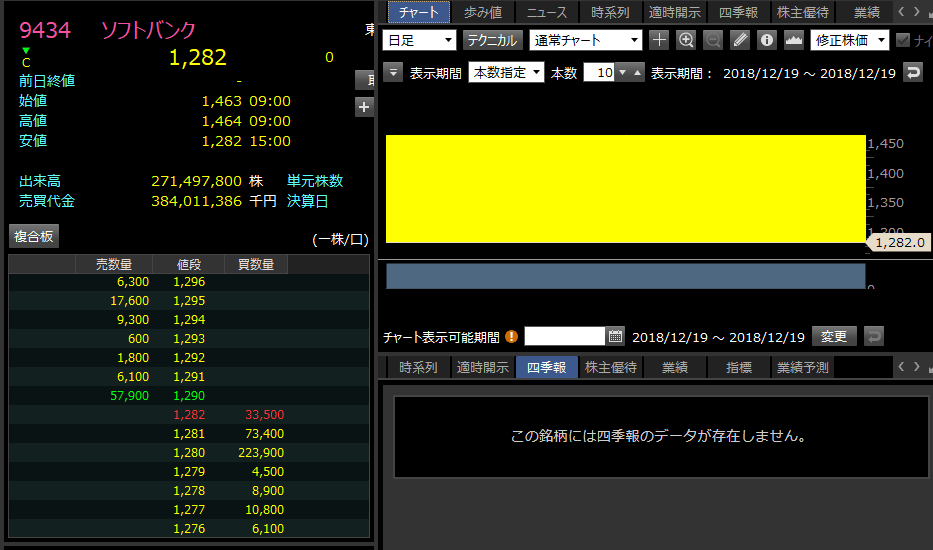

10年以上の長い期間で見てみると、マイナスになった年が何回もあります。そしてその中には前年比マイナス30%以上の暴落の年が9回あり、S&P500が決して順調ではなく、投資家にとって試練と呼べる期間が存在していることを証明しています。

ここ最近のS&P500は”たまたま”成績が良かっただけであり、この先も好成績を残せるという保証はどこにもありません。むしろここ最近の成績が良すぎたせいで、この先は悪い時期が続く可能性が高いです。

S&P500に投資していれば安心・安泰と信じていた方は、将来、投資家にとって最悪の時期が必ず訪れることを覚えておかなければなりません。

- -50%~-30%:3回

- -30%~-10%:23回

- -10%~0%:30回

- 0%~+10%:46回

- +10%~+30%:65回

- +30%~:27回

持っているだけで資産が半分になる…こういう波乱な時代でもアメリカ経済を信じ続け、S&P500を手放さずにいられるのか?

ほとんどの方には無理なんじゃないかな~と感じます。

S&P500の弱点2:国際分散投資に勝ち続けるとは限らない

弱点の2つ目は、国際分散投資に勝ち続けるとは限らないということです。

S&P500(アメリカ株)に投資するよりも、他の国に投資した方がリターンが高い時期があるということです。

過去10年間、アメリカ経済は絶好調で、株価も上昇し続けてきました。その勢いは他の国への投資リターンを圧倒しており、だからこそ日本でもS&P500に投資する方が増えているわけです。

しかし、この勢いが今後も続くとは限らず、これまでに何度も「S&P500より他の国に投資した方がマシ」という時代あったことを忘れてはいけません。

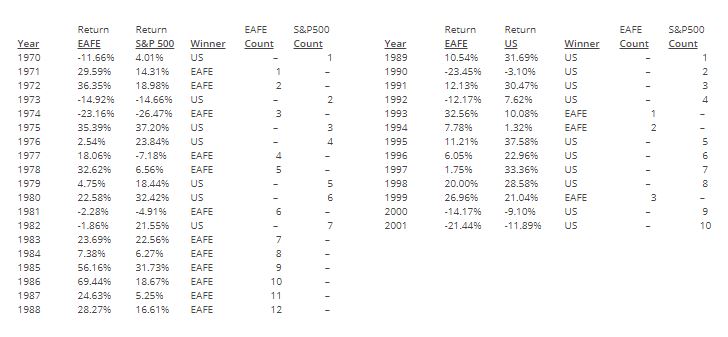

下の図は the MSCI Europe Australia Far East (“EAFE” Index)すなわちアメリカ以外の先進国株式インデックスファンドのリターンと、S&P500のリターンを比較したものです。

Should US stock returns be higher than foreign stock returns から

1970年以降を4つの時期に分割し、それぞれの時期において投資リターンの良かった方をカウントしてあります。これを見ると、1970年~1988年はEAFE(アメリカ以外の先進国)の方がリターンが高く、1989年~2001年はS&P500、2002年~2009年は再びEAFE、2010年~2018年はS&P500が優位であったことがわかります。

- 1970年~1988年:EAFEが優位

- 1989年~2001年:S&P500が優位

- 2002年~2009年:EAFEが優位

- 2010年~2018年:S&P500が優位

リーマンショック後のアメリカ株(S&P500)は確かに素晴らしい成績でしたが、リーマンショックの前は?さらにその前は?と過去を振り返ってみると、アメリカ株は決して投資対象として優秀とは言い切れず、他の先進国に投資していた方が良かったのでは?と思える時期があったのは事実です。

アメリカ株は世界中の株式市場の時価総額の約半分を占めていますが、言い換えれば残り半分はアメリカ以外の国が占めているわけで、アメリカ株に集中投資してしまうのはリスクが高いと言わざるを得ません。

長期投資するのであればアメリカだけではなく他の国にも国際分散投資し、アメリカが倒れた場合でも資産への影響が大きくなりすぎないようにする工夫が必要です。

S&P500の弱点3:為替リスクがある

S&P500はアメリカの株価指数です。

そのため当然のことながら、S&P500インデックスファンドといった派生する金融商品を購入する際には、アメリカ通貨である『ドル』で買うことになります。

日本の証券会社で購入する際には日本の通貨である『円』で購入することになりますが、これは私たちが円で買ったものを証券会社がドルに交換し、アメリカドルで買ってくれています。そして、私たちが売却の注文を出すと、証券会社が売却注文を出し、返されてきたドルを日本円に両替してから私たちの証券口座に振り込んでくれているんです。

ということで、アメリカに限らず海外の金融商品を取引する際には為替リスクが付きまといます。

1ドル=100円の時にS&P500インデックスファンドを1万円分購入した場合、為替が1ドル=80円になった時点でS&P500インデックスファンドの価値は自動的に8000円に目減りします。この段階でファンドを売却した場合、8000円しか手元に返ってきません。2000円のマイナスです。

どんなにアメリカ経済が好調だったとしても、為替の影響により損失を出すことがあるのです。

逆に、1ドル=100円の時代にS&P500インデックスファンドを購入し、1ドル=120円の時代に売却した場合には、アメリカ経済が不調だったとしても、日本円で受け取る際には買った時よりもたくさんのお金を受け取れる可能性があります。

過去10年を見ると、ドル円の為替レートだけでも80~120円くらいの幅があります。ただでさえ値動きが激しい株価指数に為替レートが加わると、無視できないほどの影響力を持ってしまいます。

円建てS&P500指数 と ドル建てS&P500指数 楽天証券から

上↑のグラフを見ていただければわかりますが、ドル建てのS&P500指数と円建てのS&P500指数は連動していません。

なんとな~く連動しているようにも見えますが、ドル建てS&P500指数が上昇しているにも関わらず、円建てS&P500指数はそれほど上昇していなかったり、逆に、ドル建てのS&P500指数とは逆相関になるタイミングさえあります。

さきほどS&P500の過去200年間の成績についてご説明しましたが、

- -50%~-30%:3回

- -30%~-10%:23回

- -10%~0%:30回

のマイナスリターンのときに、さらに為替のダメージがマイナス10%~20%加わったとすると、一気に資産が半分、もしくはそれ以下に減ってしまう可能性があります。そこまで大きなダメージを受けた時、果たして冷静でいられるのか?

いまのうちに頭の中でシミュレーションをし、最悪の事態を想定して、自分の取れるリスクの範囲内で投資するように準備しておきたいものです。

S&P500の弱点・欠点(まとめ)

まとめです。

S&P500インデックスファンドを日本の証券会社で買う際には、

- マイナスになる年もある

- 国際分散投資に勝ち続けるとは限らない

- 為替リスクがある

ということを理解しておきましょう。

投資の知識、金融の知識をある程度持っている方からすれば「そんなの当然でしょ」という内容だったかもしれません。

しかし、「えっ?そうだったの!?」という方は、要注意です。S&P500の弱点を知らずに投資していた、もしくは投資を検討していたということですので、投資のリターンばかりに目を向け、リスクを理解していなかったことになります。

自分が何を買っているのか理解していないということですので、資産運用の観点では非常に危険です。良い面ばかりを見てしまい、リスクに目を向けないようでは詐欺の被害に遭う可能性も高いので、悪い面やデメリットにも目を向けるようにしましょう。

最強と言われているS&P500にも弱点・欠点があります。メリットしかない金融商品は存在しませんので、投資する場合にはデメリットがないか検討し、自分が取れるリスクの範囲内で投資してください。